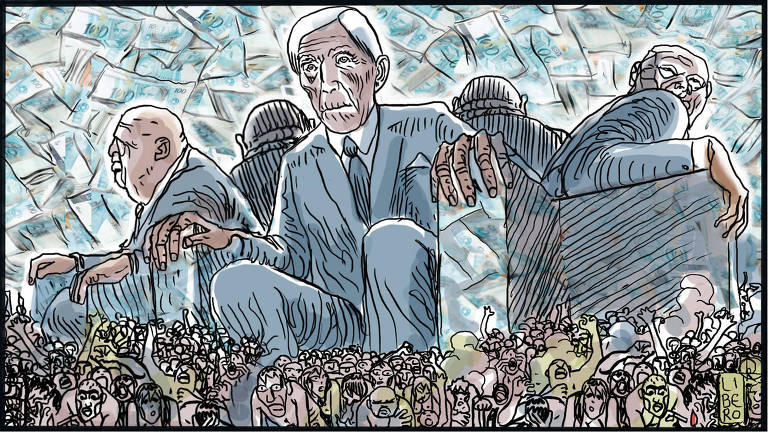

A reforma tributária que precisamos na América Latina

É agora o momento ideal para fixar as pautas de um novo consenso tributário na América Latina. Não há Estado de Bem Estar Social sem um sistema tributário que o faça sustentável.

Publicado 09/06/2020 14:02 | Editado 09/06/2020 15:14

Uns afirmam que impostos maiores prejudicam a atividade econômica, gera desemprego e incentiva a fuga de capitais. Em contrapartida, outros sim demonstram que a maioria dos países desenvolvidos têm impostos elevados e gozam de altos níveis de crescimento bem estar social.

É impossível ter uma única resposta para este dilema, porque tudo depende de múltiplas variáveis. E entre as mais determinantes está aquela se encontra em uma questão muito esquecida pela Ciência Econômica dominante (a neoclássica), que serve como base teórica para o modelo neoliberal: quem paga o quê? Não dá no mesmo um sistema tributário que cobra impostos de quem produz com outro que tributa os especuladores financeiros; tampouco dá no mesmo quando se tributa sobre os salários dos trabalhadores enquanto se permite que os benefícios empresariais dos grandes capital apenas cresçam.

A América Latina não está longe desta controvérsia, ainda que sim, é certo, a maioria dos debates econômicos na região se concentram mais na restrição externa, pelo alto grau de dependência das economias locais com o sistema-mundo. Não obstante, em tempos de pandemia, com uma economia global mais afetada e com muita necessidade de redução interna para sustentar um sistema sólido de saúde, a discussão tributária reaparece com muita força na cena pública.

A região arrecada pouco, apesar do que alardeiam as usinas conservadores e neoliberais. Os dados falam por si: a arrecadação tributária na América Latina considera os 23,1% do PIB no ano de 2018, enquanto que este mesmo valor é de 34,3% para países da OCDE (Organização para a Cooperação e Desenvolvimento Econômico) ou de 40% para a União Europeia. Existe, portanto, muita margem inteligente de arrecadação para ganhar em justiça social; e também em eficácia.

A América Latina precisa atualizar o quanto antes sua obsoleta matriz tributária em relação aos seguintes pontos:

1. É inadmissível que a taxa legal de imposto que as empresas precisam pagar seja tão significativamente diferente da taxa que efetivamente pagam. Este é um fenômeno regional: na Argentina a taxa legal é de 30%, mas na hora da verdade, a taxa efetiva de impostos sobre seus benefícios é de 7,6%; no México, esta relação é de 30% a 7%/ no Peru é de 29,5% para 8,8%; na Colômbia passa de 33% a 9,8%. Por que acontece isso? Por que a maioria das empresas usam múltiplos mecanismos para reduzir a base tributária na qual a taxa de imposto é aplicada. Dada essa lacuna efetiva na cobrança, é urgente implementar um quadro jurídico não tão evasivo.

2. As empresas transnacionais de alta tecnologia (Google, Alpple, Facebook e Amazon) apenas pagam impostos na América Latina. Existe uma grande lacuna deliberada, para que estes gigantes lucrem e possam, assim, transferir seus benefícios a paraísos fiscais sonegando impostos. Na América Latina, a participação da economia digitais está crescendo cada vez mais (15,9% do PIB no México, 16,2% na Argentina, 21,6% no Brasil), e por outro lado, a arrecadação sobre este conceito não reflete na mesma proporção. Não é aceitável que um pequeno empresário na Argentina ou na Colômbia pague seus impostos, e a Google ou a Amazon não. É por isso que a proposta tributária sobre a atividade econômica destas gigantes tecnológicas é decisiva para a América Latina.

3. As grandes fortunas devem contribuir com relação à sua capacidade econômica. Este debate é atual na Argentina e no Chile, e também em muitos outros países da região. Segundo o último estudo do Celag (Centro Estratégico Latino-americano de Geopolítica), aplicando um imposto aproximado ao que tem o Uruguai no resto dos países da região seria possível arrecadar um extra de algo em torno de U$51 bilhões; se aplicamos o modelo vigente na Colômbia, se obteria quase U$26 milhões. O importante desse tributo é que se poderia denominar “imposto que não afeta a quase ninguém”; na América Latina, segundo o Credit Suisse Research Institute, há 673 mil pessoas que seriam afetadas, ou seja, só 0,2% da população adulta.

4. As atividades econômicas fictícias, não as reais, em sua maioria especulativas no campo financeiro, devem ser penalizadas tributariamente. Na América Latina, segundo Cepalstat, a regulação financeira representava 17,6% do PIB (em 2018), e, por outro lado, dificilmente contribuiu para arrecadar impostos. Por exemplo, o imposto sobre as transações financeiras na América Latina só representa 0,26% do PIB (ano 2018). A ordem neoliberal financeirizou a economia global e, no entanto, não é possível que ainda não tenha havido uma redefinição da matriz tributária nessa direção.

A estes quatro eixos deveríamos deveríamos agregar a luta contra a evasão. Como afirma Nicolás Oliva em um texto publicado na Celag, “a América Latina é campeã mundial em ocultamente de riqueza: 27% da riqueza privada está registrada em paraísos fiscais”. É decisivo iniciar políticas efetivas que evitem essa hemorragia fiscal. E neste âmbito, uma das prioridades é acabar de uma vez por todas com o fenômeno de preços de transferências (segundo a Cepal, atinge 1,5% do PIB regional). Outro tema crucial é avançar na implementação do projeto BEPS [Erosão de base e transferência de lucros], elaborado pela OCDE, para acabar com a evasão fiscal das multinacionais.

É definitivo, é agora o momento ideal para fixar as pautas de um novo consenso tributário na América Latina a fim de sintonizar com a economia que queremos e precisamos, tanto para transformar a pandemia como para tudo o que virá depois. Não há Estado de Bem Estar Social sem um sistema tributário que o faça sustentável.

Tradução: Mariana Serafini